从产业链业态来看,组件厂商直接面对市场,长期形 成一定的品牌和渠道能力,对市场变化更为敏感,盈利波动更小;中上游的多晶硅、硅片和电池片 第三方厂商则属于产业链配套环节,当供需偏紧时能够获取高额利润。

双玻组件关键技术问题已有解决方案,市场渗透的变数在于时间而非空间。

1) 目前薄玻璃存在溢价的主要原因为薄原片生产和钢化技术不成熟,以及高成本小厂商生产居多,导致 2.5mm 和 2.0mm 相比于常规的 3.2mm 的吨成本有所抬高,从而存在溢价并降低了双玻 组件的性价比。我们认为,随着龙头的千吨级新产能释放以及龙头凭借更丰富的“Know-how”经 验积累对薄片生产,以及钢化技术(采用化学钢化等)和工艺(优化钢化炉结构,提高物理钢化的 良率)的改进,预计其生产成本仍有显著下降的空间,吨成本将逐步与 3.2mm 接近,(演化进程 类似早期深加工环节的溢价逐步消除过程)。同时,玻璃薄化后组件重量也有较大的下降空间,因 此带来的支架、人工成本提高等问题也将随着薄玻璃的渗透逐步解决。

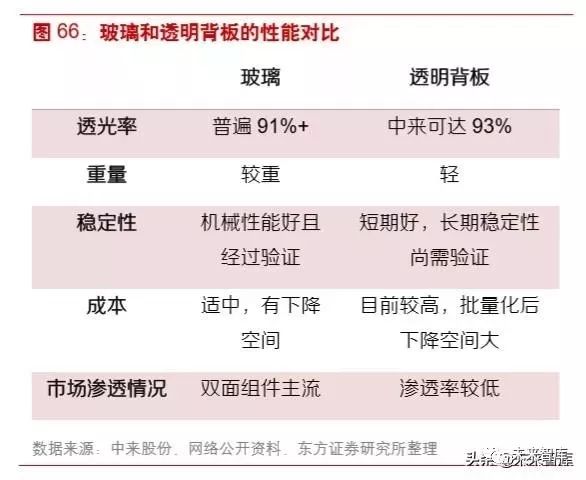

2)双玻组件稳定性已较高,透明背板竞争力仍有待验证。市场上有一些关于双玻组件出现爆裂和 变形等质量问题,但主要原因为组件未安装边框,且封装不佳导致组件压力不均,发生变形。实际 上即使加上边框,双玻仍具备较高的性价比优势,无边框设计尚未成熟之际,完全可以用加边框的 组件进行销售,避免稳定性问题的同时兼具性价比。假若无边框技术有所进步,在成本上更是锦上 添花。此外,双面≠双玻,透明背板也是一种选择。但根据我们的对比,中短期内透明背板的可靠 性还需验证,价格上也尚未具备规模优势,市场接受度还不高,对玻璃的冲击较小。

双玻组件加速渗透下,玻璃厂商最为受益。从技术来说,组件端仅需将传统的背板改为玻璃后进行 层压即可,难度很低,技术扩散周期短,组件厂商无法长期从此获得超额利润。而由于采用双面玻 璃,其渗透率对玻璃的需求存在向上的弹性,如采用 2.5mm 双玻组件,单位装机对应的玻璃需求 (吨/GW)为原先的 1.56 倍(2.5*2/3.2),若采用 2.0mm 双玻则为 1.25 倍。根据我们对 2020 年 光伏玻璃的供需模型测算,即使按照中性偏保守的 20%-30%双玻(2.5mm)渗透率,2020 年光伏 玻璃的供需仍偏紧,目前的高景气能够维持,价格高位震荡;若渗透率较为乐观达到 30%-40%的 情况,将会出现产能缺口,价格仍存在向上弹性,但这同时也会降低双玻组件的性价比。 因此我们预计以延长本轮光伏玻璃高景气周期和价格平衡的可能性更大。

密排:趋势无需质疑,路径仍待开发,设备迎来革新

随着电池片越来越便宜而组件辅材的价格弹性较弱,消灭组件中电池片留白部分,从而摊薄辅材成 本已成为组件环节进一步降本增效的重要手段,其中半片、拼片、叠瓦为代表的密排技术层出不穷, 成为组件环节排布创新的重点。从长期来看,辅材等非硅成本的下降空间非常有限,而电池片的价 格仍可通过技术创新、规模效应、工艺优化等方式下降,因此电池片越来越不值钱的趋势也较为明 显 ,我们认为通过增加电池片来摊薄每瓦成本的方向上无需质疑。

半片技术兼容性最佳,已成为各大厂商主打产品

半片能够提升组件功率 5-15W。顾名思义,半片组件即将电池片通过激光一切为二,由于晶硅电 池电压与面积无关,而功率与面积成正比,因此半片的电流减半,从而减少了内部电路电阻损耗(降 为 1/4),提高封装效率(常规组件 CTM>1.5%,,半片组件一般在 0.2%-0.5%),一般能提高组 件功率 5-15W。此外,半片技术还具备降低热班、工作温度低、减少遮挡时发电量损失、技术兼容 性强等特点,相比传统整片优势明显。

设备上只需增加激光划片机,成本几乎没有增加,已逐步成为各大厂商的主流技术。相对于复杂的 电池技术,半片组件技术来的更为简单和容易掌握;从投资和成本上看,设备上仅需增加激光划片 机,按照单台单价 150 万元,对应 125MW 产能估算,其每 GW 追加投资约为 1200 万元,相对较 少;日常生产中成本也几乎没有增加,目前已逐步取代传统的整片组件,成为主流的解决方案。

叠瓦技术为终极解决方案,但需解决三大核心痛点

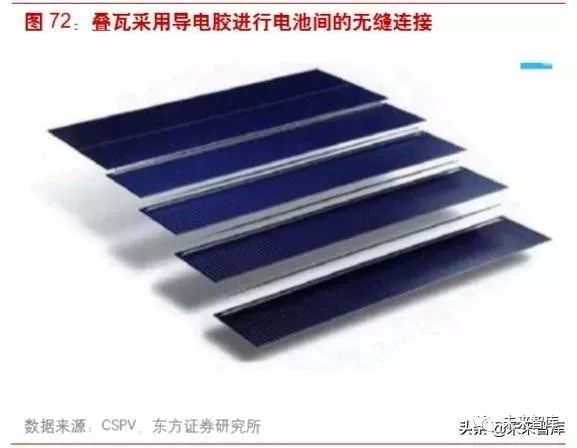

叠瓦组件,即将常规的电池片进行“一切五”或者“一切六”,得到小的电池条以后利用导电胶对 切片电池进行重叠连接。由于电池片之间不再通过焊带连接,也不需要为焊带留出缓冲位置,使得 电池片可以实现无缝连接; 叠瓦技术能够使相同面积下的叠瓦组件能够多容纳约 10%的电池片, 从而提高相同版型的组件功率 20-45W。

与现有产线中后段兼容性较强。从叠瓦组件的生产流程来看,其前端需要对工艺有所改变,需要增 加激光切片、涂胶和叠片步骤,焊接上也有所改动,叠层及以后的步骤与传统产线一致。其中,1) 激光切片是将电池片分切成五到六个小电池,通常采用激光切片机,这步在半片、PERC 电池等均 已有所应用,已较为成熟;2)涂胶过程分为丝网印刷和点胶两种路线,其中印刷方式居多,采用丝网印刷机,这步主要是均匀的涂抹导电胶,其在电池片产线上已有多年应用历史,同样难度不大; 3)叠片和焊接是叠瓦目前良率的核心瓶颈,需要将几百片小电池片整齐的排列并准确的焊接,对 设备精度和电池片均匀性要求非常高,且之前并没有在光伏产业链其他环节应用的经验,也极大 地影响了叠瓦组件的良率。

理想下性价比较为突出,长期放量空间值得想象。收益端,若按照叠瓦 2.1 元/W 简单估算,一套 60 型叠瓦组件的增益为 137 元;成本端,理想下电池片的用量增加 10%,且需要将焊带换成导电 胶,同时设备投资为常规组件产线的 2-3 倍,即使如此一套叠瓦组件理想下的成本增加也仅为 13 元,远低于收益,因此对于叠瓦长期的性价比优势是非常确定的,但产业化的关键因素仍然在于良 率,对此我们做了敏感性分析。

良率在 80%以上才具备较好的放量基础。我们的测算的基础为叠瓦组件的不良品在串焊后的 EL 检 测发现,良率会放大电池片、导电胶和设备产能损失三大成本差异。根据我们的测算结果,其收益 和成本的平衡点处在良率在 70-80%之间,再考虑合理的初始设备投资回报率,我们预计当叠瓦的良率在 80%以上才具备较好的放量基础。

除了良率,叠瓦短期仍存在的专利保护和客户接受度的困境。

1)工艺专利风险尚未解除,海外市场难以开展。叠瓦专利分为设计专利和工艺专利,虽然日本信 越持有的叠瓦设计专利已过期,但叠瓦工艺专利问题犹存。国际上拥有叠瓦组件工艺专利的企业包 括 SunPower 和 Solaria,其中 Sunpower 的专利最为全面和强大,从电路、排版到外观设计各个 环节均有涉及,且技术方案较为领先,目前国内主要是东方环晟(中环股份为大股东)拥有专利使 用权;Solaria 则是将专利授权给协鑫集成和塞拉弗,同时协鑫于2017年3月收购了 Sunedison, 获得了专利授权。目前其他厂商在国内市场尚可通过改动设计和方案进行销售,但对于以专利保护 严格的美国、欧洲等海外市场,其销售的风险非常大;随着全球装机市场多点开花,海外渠道受限 对于叠瓦的放量也是影响较大。

2)组件可靠性有待验证,客户接受度需要提高。材料方面,导电胶质量参差不齐,导电胶的长期 稳定性未得到广泛验证,一旦出现质量问题会直接影响;产品方面,叠瓦和双玻等组件技术类似之 处在于其组件结构变化较大,客户对其长期发电的稳定性缺乏充分实证数据验证,影响其渗透;生 产方面,工艺不成熟、良率较低也使得组件工厂内部需要更加严格的质量控制,进一步推高叠瓦组 件的制造成本。

3)出货量增长相对较快,但比重仍然很低,且以有专利权厂商订单为主。根据北京鉴衡认证的统 计, 2018年全球叠瓦组件出货量在1GW 左右, 2019年1-10月的不完全统计出货量已超过1.5GW, 增长较快,但低于年初 pvinfolink 预测的全年 3.5GW。根据我们产业链调研和公司公告新闻来看, 叠瓦组件的市场远比传统组件的市场集中,海外企业的订单主要来自 Sunpower 和 Solaria 等,国 内则是以东方环晟、协鑫等获得专利授权的企业为主,侧面反映了专利壁垒之高。

其他技术各显神通,核心仍为设备厂商解决方案

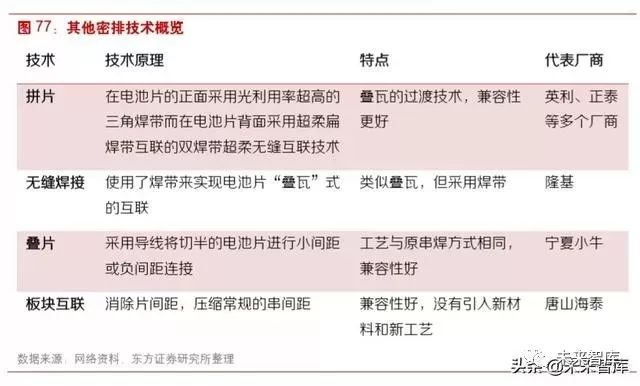

其他密排技术还包括拼片、无缝焊接、叠片、板块互联等各类厂商通过一定改动实现的密排技术。 从效果来看,其增益均不如叠瓦技术,但技术难度和产线兼容性相比叠瓦更好。从方案来看,其增 益的原理均出自密排技术,即通过减小空白区域实现的功率增加。

其他密排技术相比叠瓦最大的优势就是与现有产线兼容性好,同时相比传统组件有所提效;但天花 板也比较明显,且可靠性仍待验证。 因此,我们认为叠瓦技术是组件技术的终极解决方案;而受制 于良率、专利和可靠性三大瓶颈,其放量仍需要一定时间;在这个过程中,其他密排技术属于推进 式解决方案,基于现有产线的微调,实现度电成本的降低。

总的来说,密排趋势基本确定,但实现路径仍存在变数。无论是难度最高的叠瓦还是兼容性更好的 拼片、无缝焊接等技术,其核心均在于让电池片按照设计的方案精准的排列和连接,核心的能力在 于设备精度和稳定性。一旦突破瓶颈,形成对传统组件碾压的性价比优势,其大量设备采购订单决 定了最受益的仍然是核心组件设备供应商;对于组件厂商来说,我们认为过渡性的密排技术(推进 式方案)壁垒不会太高,超额利润窗口期较窄;而叠瓦技术一旦突破对于组件厂商确实能够形成较 明显的技术壁垒, 但由于专利原因导致投入研发的组件厂商减少,反过来阻碍了组件厂商技术突 破,并提高了设备厂商的话语权。

多主栅:技改回收期仅需半年,即将迎来行业普及

多主栅技术(MBB)即在电池表面采用多条主栅线(一般在 7-12 条),能够在电池片端提效 0.2pct 左右,提高 5-10W 的组件输出功率。从技术上来看,主栅线数量增加缩短了电流在细栅上的传导 距离,实现电池电流搜集路径缩短 50%+,提高电流收集能力,降低了横向电阻损失。同时,更细 的栅线能够节省银浆用量约 15-30%,降低 3%的遮光面积,降低银浆成本;此外,采用圆形焊带 能够使二次反射的入射光再次吸收,提高光利用效率。

MBB 产业化进一步降本增效,预计 2021 年前后迎来行业普及。根据组件端的成本变化来看,MBB 相比传统 5BB 的增益主要体现在功率提升带来的价格增益和银浆用量减小带来的成本下降;而成 本上的增加主要是采用了更贵的圆形焊带和密度更高的 EVA 膜(太低影响碎片率)。两者权衡后 净收益为 8.6 元/块组件,对应约 0.03 元/W 的增益。根据 CPIA 的统计,2019 年的 MBB 的渗透 率约为 15.8%;预计随着工艺技术的优化和设备更新,MBB 市占率在未来两年迎来快速增长, 2021 年成为主流的技术路线。

组件厂商需新购核心设备 MBB 串焊机,对精度要求较高。电池端,MBB 技术仅需对丝网印刷环 节的网版进行更换,然后对电池分选设备进行技术升级,调整幅度较小;组件端,目前 MBB 电池 采用的主流和产业化成熟的方法为焊接法,需要采用圆形焊带,最关键的是需要采购针对 MBB 焊 接的专用焊接机,这也是 MBB 的核心设备,传统串焊机并不能兼容。 相比传统的 5BB 焊接,MBB 串焊的难点在于当栅线变窄后,在较小的焊盘点上实现无偏移的焊接,同时要防止圆焊丝滚动,需 要设备高精准定位。

MBB 技改静态投资回报期约为半年,组件厂商存在技改动力,设备厂商较受益。根据宁夏小牛自 动化的报价,年产 250MW 全自动 12BB 新线技改的追加投资约为 360 万元,若按照 0.028 元/W 的每瓦组件收益估算的话,静态投资回报期约为半年,厂商存在技改动力。MBB 技术的关键在于串焊机,即在于设备厂商;目前 MBB 串焊机供应商包括先导智能、宁夏小牛、奥特维等先进组件 设备厂商。 若按照每 GW 四台串焊机估算,MBB 串焊机的替换市场在 20 亿以上。

结论:双玻渗透利好玻璃,密排方向定路径疑,多主栅串焊机

迎来放量 我们认为组件环节将摆脱过去低端加工制造业的固有印象,迎来技术创新的高光期。其背后的驱 动力在于:1)随着平价上网的逐步到来和补贴退坡的加速,终端从过去的 IRR(内部收益率)和 初始投资导向逐步向 LCOE(度电成本)转变,双面双玻和多主栅等提高发电量的技术加速渗透;2)电池片更廉价而辅材成本弹性较弱的趋势明确,通过高效利用辅材面积,甚至可以牺牲电池片 的成本,进而摊薄辅材成本技术出现,推动了密排技术的渗透。

对于双面双玻技术,我们认为核心的问题已有明确的解决方案,预计将会加速渗透,其中光伏玻璃 厂商最为受益,玻璃价格高景气有望超预期延续;

对于密排技术,趋势明确但路径仍待开发。叠瓦虽为终极解决方案,但仍存在良率、专利和可靠性 问题,其中良率我们预计在 80%以上才存在放量的基础,而专利和可靠性仍需要时间,预计叠瓦 中短期难以大规模放量,长期成长空间可期;而其他密排技术为推进式解决方案,尚未形成合力, 各类技术虽层出不穷 ,但均以现有产线微调为主,难以出现大的投资机会。

对于多主栅技术,其提高效率、降低银耗的特性已被行业充分认识,预计明年迎来放量,后年行业 普及。MBB 技改静态回报周期仅需半年,厂商也存在技改动力。MBB 技改主要需要购买新的 MBB 串焊机,且设备对精度要求较高, 因此主要是对应的设备厂商较为受益,估算的替换空间在 20 亿 元以上。