从产业链业态来看,组件厂商直接面对市场,长期形 成一定的品牌和渠道能力,对市场变化更为敏感,盈利波动更小;中上游的多晶硅、硅片和电池片 第三方厂商则属于产业链配套环节,当供需偏紧时能够获取高额利润。

硅成本:单晶革命步入尾声,降本速度逐步趋缓

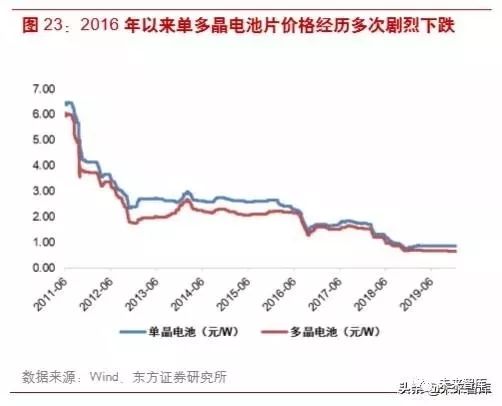

硅成本的下降主要依靠电池片成本和价格的下降。2016 年以来,随着单多晶市场份额的逆转,电 池价格在过去三年里下降了 2/3,其驱动力一方面来自单晶硅片成本的快速下降,另一方面来自 PERC 技术渗透率提升大幅提高了电池转换效率。截至 2019 年,单晶产品市占率已接近 70%,到 2020 年可能接近 90%,轰轰烈烈的单晶革命已步入尾声。

纵观产业链上游环节,硅料环节处于产能扩张末期,扩产周期长,供需将在未来几个季度边际改善, 同时低电价产能转移后进一步降本空间较小;硅片环节处于单多晶替代的末期,单晶硅片龙头目前 毛利率高达 35%左右,而随着行业单晶硅片产能高速扩张,2020 年中将面临供需反转,届时硅片 存在一定的让利空间;根据我们在之前系列报告的测算和产业链最新调研结果, 我们预计理想情况 下,单晶硅片价格降至 2.2 元/片(含税),相比目前约有 0.1-0.15 元/W 的让利空间。这部分释放 后,后续硅片的降价速度将会趋缓。

电池片的非硅成本下降主要来自提高电池效率、提高生产效率和降低银浆成本。目前 PERC 电池 片量产效率可达 22.5%,我们预计该技术路线的极限效率在 23.5-24%;经历一轮新产能释放后, 设备生产效率短时间也难以出现显著提高;而银浆成本在 MBB 的成熟和国产化的推进后已取得一 定成果。根据我们在《光伏产业研究系列报告(4):电池—从新兴到成熟,行业属性迎来历史性 一跃》中的测算, 理想的电池片总成本可降至 0.5 元/W,其中电池片长期可贡献 0.08 元/W 的让 利空间。但这个过程不同于过去依靠技术迭代的跃进式发展,而是依赖工艺优化的内生驱动力缓 慢推进,电池片降本速度同样趋缓。

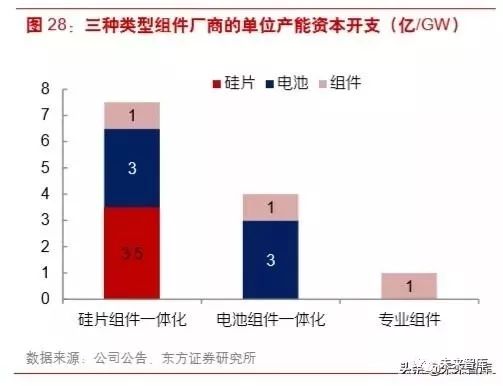

一体化组件厂商硅成本有一定优势,但需要平衡较大资本开支风险。电池片可以分为一体化生产和 第三方采购两类。从目前来看,领先的组件厂商均会配置 60%以上的自有电池片产能配套,实现 一体化生产。一体化的优势在于能够将上游的利润向下滚动留存至组件环节,提高毛利率,平缓盈 利波动;劣势在于单位产能的投资加大,对于资本开支和资金的压力较大,同时资产负债率通常也 会有所上升,当出现技术更迭时风险较高。 除隆基和晶科外,其他组件厂商的硅片布局较少,因此 硅成本差异主要体现在电池产线的先进性和工艺管控上。

向上一体化能提高毛利率和 ROA。如果考虑单晶硅片-组件一体化和电池-组件一体化两种垂直一 体化模式的话,我们测算目前前者一线厂商的毛利率在 22%左右,后者的毛利率在 12%左右。从 资本开支来看,硅片、电池和组件环节的单位投资约分别为 3.5,3,1 亿元/GW 左右;从 ROA 角度,完全满产情况下硅片-组件一体化厂商可达 24%,电池-组件一体化为 8%,专业组件厂商为负。

但光伏垂直一体化同时也意味着较大风险,一方面是传统技术上的设备迭代,另一方面是新技术的 颠覆性风险。一旦发生,老产能的盈利能力将会大幅下降,成为“无效”资产,巨大的折旧压力会 直接影响公司长期的盈利能力。因此,我们预计各大组件厂商仍将维持一定的电池片缺口,平衡盈 利和风险;从长期来看,这种策略使得各家龙头的硅成本相差不会过大。

非硅成本:辅材价格刚性十足,组件提效需求日益迫切

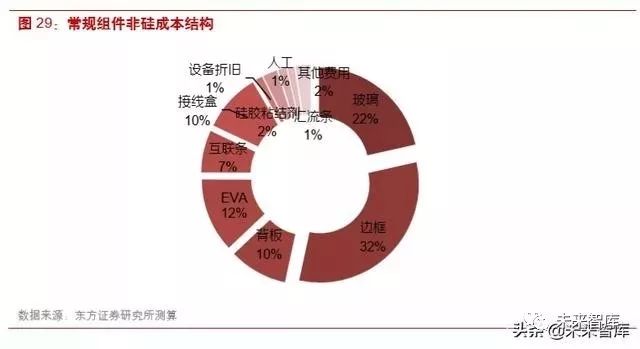

非硅成本包括辅材、设备折旧、人工和能源等,在目前设备完全国产化,自动化程度较高的情况下, 辅材占非硅成本 95%以上,铝边框、玻璃、EVA 和背板是占比最高的四项。

辅材:议价空间小,充分博弈后价格趋于稳定

铝边框非硅成本占比约为 32%,其为大宗商品定价模式,采用铝锭实时价格+加工费确定。从铝边 框的单价和铝锭的价格来看,两者走势同步性较高;同时从涨跌幅来看,近年来铝边框的加工费已 有所下降。考虑到铝边框供应商较多,市场已经过充分议价,厂商毛利率在 10%-13%,和费用率 接近,预计这部分的成本将随着铝价波动,下降空间有限。

玻璃非硅成本占比约为 22%,其价格长期有小幅让利空间,中短期受供需格局影响议价能力弱。从历史来看,光伏玻璃价格虽然持续下降,但降幅低于组件;从今年的价格走势来看,光伏玻璃已 经历经四次涨价,除了四月底的一次因为税改调价外,其余三次均为主动涨价,反映了行业供需偏 紧的情况。根据我们的模型测算, 2020 年光伏玻璃仍将维持供需紧平衡,预计价格保持景气;2021 年行业产能释放相对充足,但能否缓解供需还需看当年的装机需求。虽然目前价格下龙头毛利率可 达 35%左右,但紧缺下边际产能的成本仍较高,价格有所支撑;从长期来看,随着信义光能和福 莱特的低成本产能逐步开出,行业产能仍将继续出清,预计边际成本线会有所下移,玻璃长期价格 或有所回调。

EVA 胶膜非硅成本占比约为 11%,其成本已充分优化,龙头掌握定价权。从胶膜龙头福斯特 EVA 胶膜的单位售价和成本来看,胶膜的成本和价格在近几年已进入稳定波动期,普通 EVA 胶膜的配 方和工艺流程均已充分优化,进一步下降空间非常有限,毛利率预计稳定在 20%。从龙二和龙三 海优威和斯威克来看,其净利率也在 5%以下,利润较薄,因此预计 EVA 胶膜的价格也难以压缩。

背板非硅成本占比约为 10%,其近年来市场竞争激烈,价格大幅下降,厂商毛利率持续下行。根 据赛伍技术招股说明书,各大背板厂商的毛利率在近年来持续下行,主要原因在于市场竞争日趋激 烈,售价持续下行,而成本下降速度未同比匹配。从中长期来看,我们认为背板和 EVA 胶膜的产 品特点较为类似,在格局稳定后的毛利率水平在 20%左右较为合理,背板价格同样难以大幅下降。

焊带非硅成本占比约 7%,厂商竞争充分,近年来毛利率下降明显。焊带指的是在铜带表面涂覆一 层均匀厚度的锡基焊料,按用途可以分为互联带(连接电池片,焊接与电池片栅线上)和汇流带(连 接电池串和接线盒)。目前国内太阳能光伏焊带生产企业约 90 家,国外 20 余家,竞争较为充分。从成本来看,光伏焊带的原材料主要为铜和锡,直接材料成本占比 90%以上,因此行业特点和铝 框较为类似;以行业龙头宇邦新材为例,其毛利率从 2014 年前后的 30%+降至 2017H1 的 10%+, 进一步下降空间较小。

其他辅材主要有接线盒等,价格较为稳定。总的来说,目前非硅成本中的辅材成本下降空间较小, 且各个环节组件厂商均没有明显的议价权,预计成本将随着上游大宗商品原料的成本小幅波动;中 长期来看,我们认为玻璃环节有一定的让利空间,主要来源于行业集中度进一步推动边际高成本产 能出清; 但考虑到玻璃生产工艺成熟,龙头和边际产能成本差异较大,预计龙头合理毛利率在 25% 左右,即含税单价在 24 元/m2左右,相比目前有 4-5 元的下降空间,对应到非硅成本下降约为 0.020.025 元/W。

设备与人工:国产化+自动化成果显著,对成本影响不大

组件设备折旧成本影响较小。首先,折旧成本占比低,厂商不敏感。目前组件环节的设备已基本国 产化,单位实际投资在 8000 万-1 亿元/GW 水平,对应组件成本 0.008-0.01 元/W 左右,占比 1% 以下;从实际一条 250MW 组件产线的生产情况来说,影响设备折旧主要是开工率和单位投资两 项。根据我们的测算,即使是最极端的经营状况假设,差距也仅为 0.013 元/W,影响毛利率 1 个 pct 左右,影响较小。其次,组件设备价值分散,难以下降。从一条 1GW 高效单晶组件产能全自 动生产线明细来看,投资占比最高的串焊机每 GW 需要 32 台,单台 180 万元,相比电池产线核心 设备单台千万量级差距较大,其他设备价值也较为分散,因此从单一环节改进的边际收益较弱。

自动化升级取得长足进步,组件不再是劳动力密集环节。过去,组件环节被认为是劳动力密集型, 需要大量人员进行串焊和搬运等;随着近年来自动化水平的提升,人工成本已有大幅下降。以阿特 斯为例,组件人均产出已经从 2002 年的 0.005MW/人/年上升到了 2018 年的 2.83MW/人/年,增 加超过 500 倍。根据金辰股份最新 250MW 组件生产交钥匙工程介绍,其单班生产线工作人员仅 需 9 人,按照两班倒测算的人均组件产量可达 13.9MW;但即使如此,按照年薪八万估算,其差距 仅为 0.01-0.02 元/W。目前行业内新产线和改造产线自动化程度均较高,人工成本已大幅下降,厂 商差异不大。

因此,虽然设备折旧和人工成本的相对值上有所差异,但对绝对成本上影响不大。不同厂商通过提 高开工率、提高产线自动化水平等方式虽然对降本有所帮助,但整体有限,且进一步提高难度较大。