国家能源局2020年电力业务资质管理年度报告

为贯彻落实《优化营商环境条例》坚持政务公开、透明的要求,更好地服务市场主体,充分发挥电力业务资质许可在规范市场准入、维护市场秩序方面的基础性作用,国家能源局电力业务资质管理中心编制《电力业务资质管理年度报告(2020)》 (以下简称《报告》),并于近日发布。《报告》显示,截至2019年底,我国持有电力业务许

(二)业务规模地区分布

1.发电业务许可

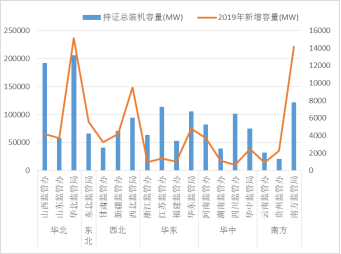

将截至2019年底持证发电企业总装机容量与2019年新增发电企业装机容量进行对比分析,按照派出机构统计口径,分布如图15所示。

图15 新增持证发电企业装机容量与总装机容量对比

持证发电企业总装机容量最大的前五个派出机构依次为华北局、山西办、南方局、江苏办和华东局。2019年新增持证发电企业装机容量最大的前五个派出机构依次为华北局、南方局、西北局、东北局和华东局。

结果显示,除山西办、江苏办、四川办、贵州办外,其他派出机构总量与增量装机容量的走势基本吻合。山西办、江苏办、四川办新增持证发电企业装机容量比例较小,主要原因为加强了火电装机控制、外来电较多等。

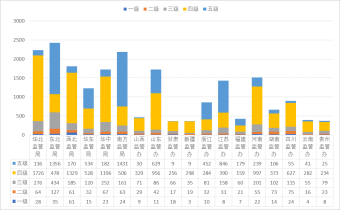

2. 承装(修、试)电力设施许可

对各等级持证承装(修、试)电力设施企业进行分析,四级及五级企业在各派出机构的占比均较大。其中,五级企业占比最大的派出机构包括南方局、华东局、东北局、福建办、江苏办及浙江办;四级企业占比最大的派出机构包括华中局、西北局、华北局、四川办、贵州办、云南办、湖南办、河南办、新疆办、甘肃办、山东办及山西办。

图16 各派出机构各等级持证承装(修、试)电力设施企业数量

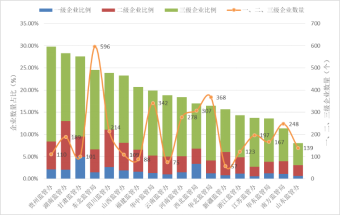

对各派出机构一、二、三级承装(修、试)电力设施企业的数量及占持证企业总数的比例进行统计,结果如图17所示。

图17 各派出机构一、二、三级承装(修、试)电力设施企业占比及数量

各派出机构一级企业占比均低于5%,二级企业占比均低于11%,三级企业占比大部分在10%至20%之间。除山东办外,其他派出机构一、二、三级企业合计占比均高于10%,其中相对最高的为贵州办,达到29.81%。一、二、三级企业合计数量最多的为东北局,达到596个,之后为华北局368个、华中局342个和西北局307个。

四、资质管理与行业发展

(一)促进发电行业转型升级,推动发电装机合理增长

1. 新增发电业务许可情况与实际投运情况对比分析

(1)许可容量与实际投运容量对比

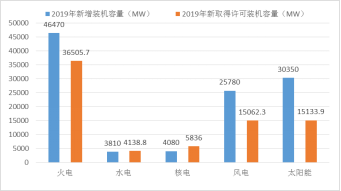

将国家能源局发布的2019年新增电源类型装机容量与2019年新取得发电业务许可各电源类型装机容量进行对比,结果如图18所示。

图18 2019年新投运装机容量与新许可装机容量对比

火电、风电、光伏发电2019年实际投运装机容量大于许可装机容量,比例分别为1.27:1、1.71:1和2.01:1;水电、核电2019年实际投运装机容量小于许可装机容量,比例为0.92:1和0.70:1。

风电、光伏发电实际投运装机容量高于许可装机容量较多的原因,一是风电、光伏发电执行的电价政策与火电有所不同,机组调试运行期间上网电价即按照标杆电价执行,发电企业取证动力不足。二是随着风电、光伏发电平价上网政策的落地,2018年至2019年出现了一波抢装潮,其中部分企业未及时申领发电业务许可证。

水电、核电2019年新增许可装机容量与实际投运装机容量基本一致,小幅差异的原因是部分机组为2018年启动试运行,2019年取得发电业务许可证,装机容量分别计入2018年新投运机组和2019年取证机组。

(2)取得许可时间与投运时间差异分析

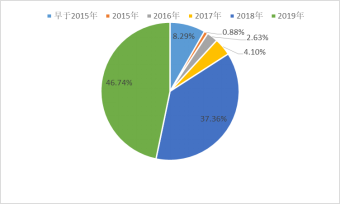

对2019年取证机组的投运时间进行统计分析,分布如图19所示。

图19 2019年新许可机组投运时间分布

2019年取得许可的机组中,84.09%为2018年至2019年投运;8.29%为2017年投运;其余7.62%的投运时间早于2017年,主要为水电机组,原因一是派出机构通过调度机构开展了许可证持有情况摸查,部分未取得许可的小水电机组补办许可证;二是因企业改制、机组转让等原因部分水电机组所有人发生变化,重新办理许可证。

2. 发电业务许可促进煤电行业结构优化

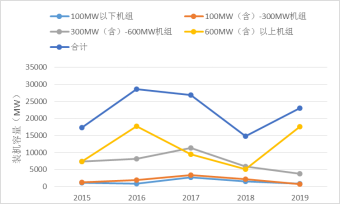

对2015年至2019年新许可火电机组的装机规模分布进行统计,结果如图20所示。

图20 2015-2019年各规模等级新许可火电机组装机容量

2016年至2018年新许可火电机组装机容量整体呈现下降趋势,与近年煤电总量控制趋势相吻合。2019年,600MW以下规模机组仍保持下降趋势,600MW及以上规模机组有所增加。同时,2015年至今,600MW及以上机组的占比一直较高,2019年更是创历史新高,接近80%,表明近几年发电业务许可证的颁发管理协同促进了煤电机组停缓建、落后产能淘汰等政策落地,助力煤电行业转型升级、结构优化。

3. 发电业务许可反映并提高了发电市场活跃度

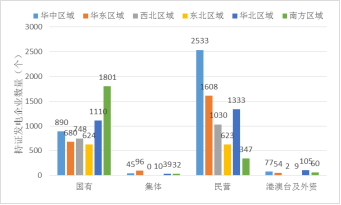

对持证发电企业按经济性质进行统计,结果如图21所示。

图21 持证发电企业按经济性质分布

发电市场自从引入竞争机制,大量社会资本加入进来,丰富了企业类型。持证发电企业中民营企业最多,国有企业次之,集体企业和外资企业占比较少,可见发电市场上民营经济较为活跃。具体来说,国有企业在南方区域最多,华北、华东次之,东北最少;集体企业在华东区域最多,西北最少。民营企业在华中区域最多,华东次之,南方最少;外资企业在华北区域最多,西北最少。

从区域分布来看,华中、华东、西北、华北区域均是民营企业最多,国有企业次之,其他类型企业较少;南方区域国有企业最多,民营次之,其他较少;东北区域国有企业最多,其次是集体、民营、外资企业,数量差距较小。

(二)引导供电业务创新发展,推进增量配电业务改革

1.约三分之一增量配电业务改革试点项目已取证

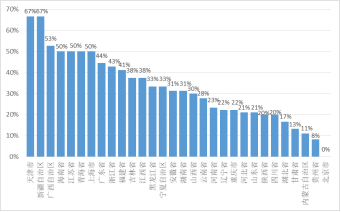

增量配电业务改革自启动以来,已开展4批试点,截至2019年底共有试点项目380个(进入试点目录404个,有24个已取消资格),其中获得供电业务许可证的项目119个,占比31.32%。各省4批增量配电业务改革试点项目取证比例如图22所示。

图22 各省已取证试点项目数量占试点项目总数的比例

增量配电业务改革试点项目中,天津及新疆的项目取证比例最高,达到67%;广西、海南、江苏、青海、上海的试点项目取证比例也超过了50%。试点项目未取得电力业务许可证的主要原因包括项目推进速度较慢、部分配电区域划分难度较大、各方参与主体的积极性主动性有待提高等。

截至2019年底,首批增量配电业务改革106个试点项目中,有12个项目已取消试点资格,广东、广西、河北、黑龙江、湖北、湖南、江苏、江西、青海、上海、新疆、福建等11个省(市、自治区)已实现第一批增量配电业务改革试点项目全部取得供电业务许可证。第一批增量配电业务改革试点项目中,68.09%已取得供电业务许可证;20.21%仍未核准;10.64%已核准,正在推进相关工作;1.06%虽已核准,但暂无实质性进展。

作者: 来源:国家能源局 责任编辑:jianping

太阳能发电网|www.solarpwr.cn 版权所有