|

截止至2017年6月1日,第一太阳能(代码:FSLR)的收盘价为38.32美元,在短短两个月的时间内,FSLR股价已经从最低点的25.56美元反弹了50%。 背后的原因,与近期闹得沸沸扬扬的“201条款”不无关系。 1. 什么是“201条款” “201条款”来自美国的《1974年贸易法》,根据该条款,如

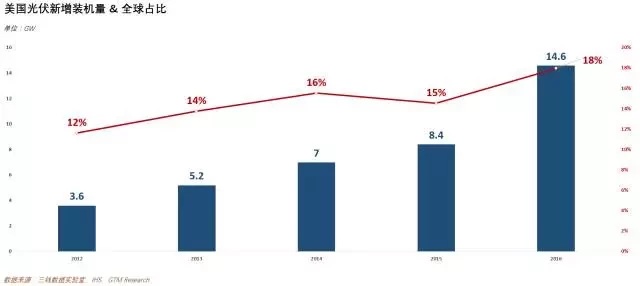

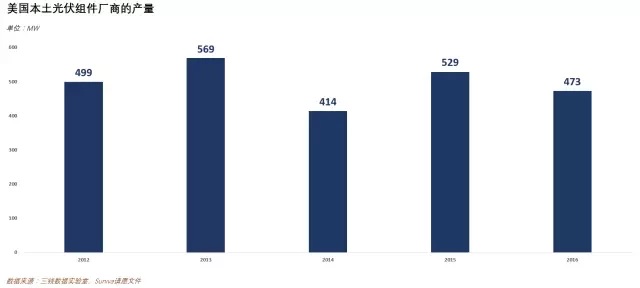

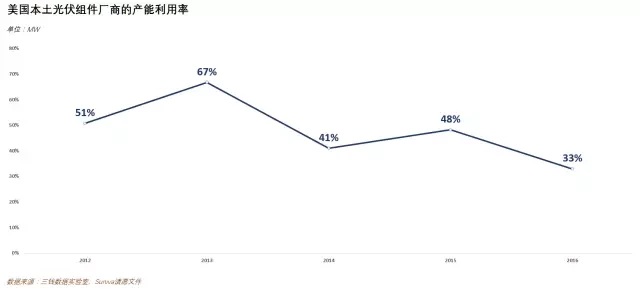

3. 美国光伏行业有多惨 2016年,美国的新增装机量接近15GW,就增量来说,全球排名第二。  同期,美国本土组件工厂的产量只有0.5GW。  也就是说,超过95%的需求是由国外工厂的产量来满足,本土厂商的产能利用率只有30%出头。  2012 - 2016年之间,美国至少有8家晶硅电池/光伏厂商倒闭,所以在Suniva向USITC提交的请愿陈述中,公司悲切地说道:

简单翻译一下,就是如果政府再不出手,我们就死给你看。 关于如何保护本土光伏行业,Suniva建议美国政府采取下列措施:

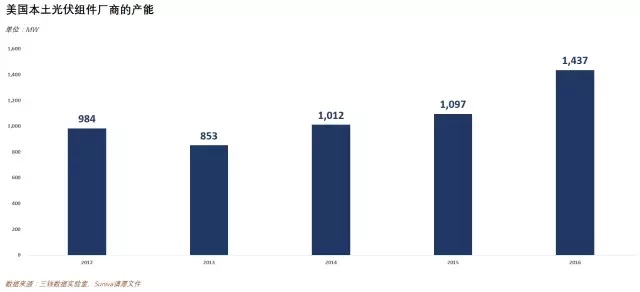

要知道,现在的行情是电池21美分/瓦,组件33美分/瓦,一旦上述措施被执行,那么进口电池价格的涨幅将接近200%,进口组件价格的涨幅也将超过100%,在价格上将变得毫无竞争力可言。 4. 谁将从中受益 美国本土的组件产能只有1.4GW,假设美国未来每年仍有15GW左右的增量,那么供需缺口将达到10GW以上,到底谁将从中受益?  在Suniva提交的请愿文件中,有这么一段话引起了我的注意:

由非晶硅(a-Si)、碲化镉(CdTe)和铜铟镓硒(CIGS)制造的薄膜组件,并不在此贸易案的控诉对象之内。 我想,收入超过80%来自美国,最大的CdTe薄膜组件厂商FSLR(详见《除了零售业,沃尔玛的创始人家族在另外一个行业,也创造了一家巨头》),是最大的潜在受益者,看懂了这个逻辑的投资(jī)者,都能享受到前面一波近50%的股票收益(超预期的一季报也有功劳)。 实际上,每年超过10GW的缺口,FSLR一家也满足不了,这对所有薄膜组件厂商都是一个难得的机遇。 |